- 市值不及海天2% 内外交困的加加食品为何打酱油

- 2019年09月27日来源:中国广州网

提要:酱油行业最近有点热闹,两大酱油企业中海天味业市值超越地产巨头万科引发热议,而另一家“酱油第一股”加加食品却业绩停滞不前,股价低迷,近期还因为涉嫌违规信批被深交所问询,“两桶油”此消彼长之间不禁要问,加加食品怎么了?

酱油行业最近有点热闹,两大酱油企业中海天味业市值超越地产巨头万科引发热议,而另一家“酱油第一股”加加食品却业绩停滞不前,股价低迷,近期还因为涉嫌违规信批被深交所问询,“两桶油”此消彼长之间不禁要问,加加食品怎么了?

近日,加加食品发布公告称,因涉嫌信息披露违法违规,公司及其股东湖南卓越投资有限公司分别被证监会处以40万元的罚款。在此之前,加加食品曾因“违规对外担保”、“取消实控人增持计划”等行为数次收到深交所问询,早已负面缠身。

违规风波不断外,加加食品业绩问题也令人担忧。

2012年,加加食品成功登陆A股市场,被冠给“中国酱油第一股”的称号。率先于竞争对手上市,加加食品本应该借助资本市场做强做大,却出现了连续多年业绩停滞的问题,令人唏嘘。调味品专家陈小龙向记者表示:“加加食品战线太长又重点不突出,所谓大单品战略也没有发展好,多种因素导致加加食品掉队。”

业绩停滞,营收被对手碾压

“酱油第一股”加加食品成立于1996年,主要经营酱油、食用植物油、食醋、鸡精等产品,是国内知名的调味品企业。

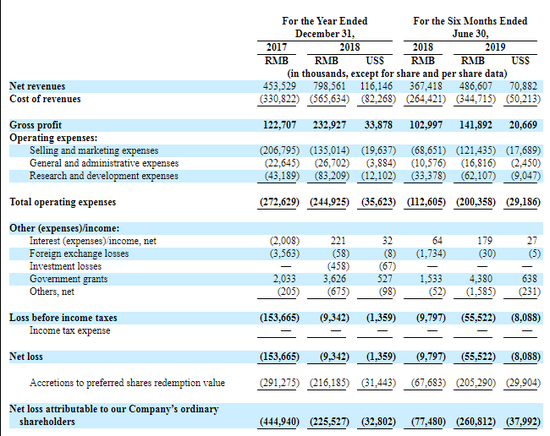

公开数据显示,上市前三年,加加食品营业净利均实现了快速增长。但上市之后,加加食品业绩几乎处于停滞状态。2012-2018年,加加食品营收分别为16.57亿元、16.78亿元、16.85亿元、17.55亿元、18.87亿元、18.91亿元和17.88亿元,7年以来增长不足8%;净利润从1.76亿元变成1.15亿元,不增反减。

与此对比,其竞争对手海天味业于2014年上市,上市当年实现营收98.17亿元;2018年营收达170.34亿元,处于行业领先地位,是加加食品的近十倍;净利润也从20.9亿元增至43.6亿元,实现了营收净利双双翻倍。另外,千禾味业自2016年上市至2018年,营收从7.7亿元增长至10.56亿元;2012-2018年间,中炬高新营收17.54增至41.66亿。

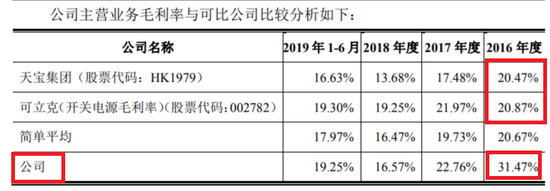

营收净利未有增长,加加食品综合毛利率也在行业中掉队。据统计,2018年,调味品上市公司综合毛利率平均约为42.93%,而同期加加食品综合毛利率为26.26%,远低于行业平均水平。

一面是自身停滞不前,一面是竞争对手快速发展。贵为“酱油第一股”的加加食品为何上市以来业绩增长几乎停滞,并且被竞争对手海天味业远远地甩在身后?

针对加加食品的业绩问题,记者联系了加加食品公关部和相关负责人。截止记者发稿,加加食品并未给予回应。

错失高端,“大单品”尚在路上

对于调味品而言,产品和渠道是企业致胜的关键。在这两方面,海天味业表现出色,而相比之下,加加食品却不甚理想。

就产品而言,同样是主打酱油,海天味业与加加食品毛利率差别较大。2018年,海天味业酱油产品毛利率达50.6%,处于行业优先水平,而加加酱油因长期走中低端路线,毛利率仅34.28%。

产品结构方面,海天味业产品多元丰富,既有高端产品、也有主流大众产品,能够全方位覆盖不同层次与口味需求。单酱油产品,海天味业就拥有多个系列、不同规格的59个单品。

其实,过去加加的产品线也很长,有上百个产品,但中、低端产品偏多。加加食品董事长杨振就感叹:“这就谈不上产品差异化,很多都是要需要逐步做减法减掉的产品。”

为了迎头赶上,加加食品开启了发展大单品战略。正如杨振所言,卖100个没有特色的产品,不如卖一个与众不同的产品。加加将逐步进行战略调整,淘汰一些销量少,利润低的产品,做大单品,做成规模,把“原酿造”做成品牌。

然而,目前看,加加食品的大单品战略似乎还在路上。这几年,加加以酱油和食用油进行驱动,突出“面条鲜”、”原酿造”等高毛利单品推广。由于此类产品推出时间较晚,高端酱油市场早已被海天、李锦记、厨邦等品牌占据,且销售渠道一直布局二三线城市,加加高端酱油并无明显竞争优势。从市场表现来看,近几年加加食品酱油销售未达到预期,所谓的高毛利产品也远不及同行。

此外,在消费场景方面,加加食品也略有欠缺。“面条鲜是加加食品大力打造的产品,然而就消费场景来说,吃面需要用的酱油实在太少了,这也限制了该产品的销量。与此相反,海天味业销量超过20亿的大单品味极鲜就通用性很强,多种烹饪方式都可以使用。”陈小龙表示。

对于产品问题,此前,加加食品总经理刘永交曾公开回应称,“近几年公司一直忙于提高规模,扩张市场,在最关键的产品上却没有能跟上。产品培育不够、产品改变不够“。

渠道弱势:经销商不及对手三分之一

在主要市场和渠道话语权方面,两者差距更加明显。

目前,国内调味品销售渠道还是集中于线下。加加食品主要布局在二、三线城市和县、乡(镇)市场,其经销商至今也只发展了1400多家,集中在华东和华中地区。而海天味业的销售网络在2018年末已实现全国330多个地级市100%覆盖,经销商总数超过4800家,是加加食品的三倍多。

虽然同样以经销商为主,但是海天味业采用提前订货,先款后货的方式,对经销商管控严格。得益与此,海天味业多年应收账款为0,存货周转天数也处于行业最低水平,产能利用率高。

加加食品与之不同,以独家经销制为主。2017年,公司针对部分高端产品采用“先发货,后回款”的方式,并开发团购餐等渠道。此举导致公司在“经营活动产生的现金流量”逐年下降,应收账款却大幅提升。2017年,现金流量净额为284万元,同比下降99%;应收账款达9726.6万元,增幅约为40%。

截止到9月24日,加加食品总市值为47.12亿元,与海天味业2994.17亿元相比,市值不足海天的2%。

业内分析师认为,上市以来,加加食品不但没有抓住行业发展红利,更是在产品定位、渠道布局出现了偏差。与此同时,同行企业海天味业、千禾味业等却在不断优化自身产品结构、渠道布局,逐渐拉大了和加加的差距。

内外交困:多元化并购频频失败

内部面临业绩停滞不前的困境,外部谋增长的举措也收效甚微。

近年来,加加食品曾多次通过对外并购,寻求新的业绩增长点,却屡次以失败告终。目前,加加食品还在进行的金枪鱼钓重大资产重组,业内担心恐因公司涉嫌信息违规披露此次收购也将会受阻。

2018年3月12日,加加食品发布停牌公告,称公司正在筹划收购大连远洋渔业金枪鱼钓有限公司(以下简称“金枪鱼钓”)100%股权,预计交易价格为48亿元。加加食品在总资产和净利润分别为28.79亿元和20.59亿元,以及资金流并不充裕的情况下收购金枪鱼钓,一度被外界质疑为“蛇吞象”。

近日,加加食品及其控股股东因涉嫌信息披露违法违规被罚,这一事件或将导致收购金枪鱼发生变数。

事实上,这已经不是加加食品第一次并购受阻。此前,加加食品经历了多次并购失败。

为扩展线上销售渠道,2015年5月,加加食品以5000万元持有云厨电商51%股权。据了解,云厨电商主要经营鲜肉、冷却肉配送和零售日用品。因云厨电商始终未能盈利,加加食品于2017年12月以0元的价格把51%股权转让。

2017年4月,加加食品拟收购辣妹子食品股份有限公司100%股权,经过6个月磋商后,因各方利益诉求不尽相同而告吹。

主业经营不善,并购频频失败,加加食品想要跳出业绩疲缓困境,重回酱油第一股,恐怕还有点困难。

战略定位专家徐雄俊认为,加加食品应着力于主业,多元化转型不应操之过急,只有主业稳固的情况下进行多元化业务布局,才有利于加加发展。